【年収の壁】扶養範囲の年収は?

「年収の壁」、つまり、扶養範囲の年収はいくらでしょうか?というご質問をよく頂きます。

その意図するところは「手取り額を多くしたい」ということでしょう。

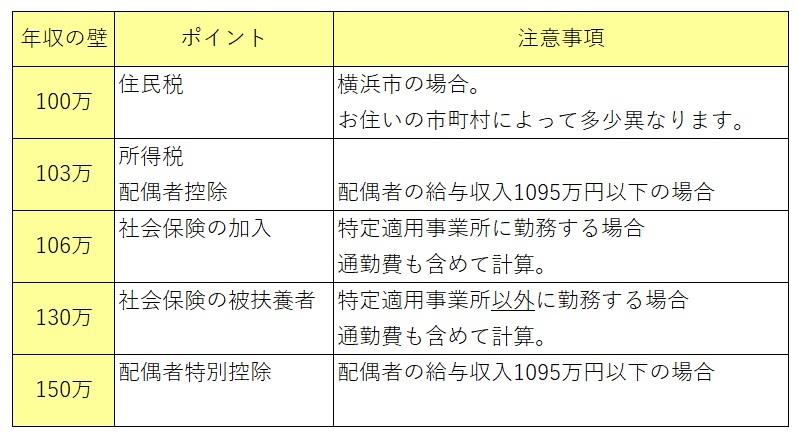

現在の「年収の壁」は次の5つです。

この話の前提として「扶養」という言葉を正確に把握する必要があります。

「扶養」といっても「税金」と「社会保険」とでは内容が異なります。

計算方法も含め、税理士・社労士などの専門家でも間違いやすいポイントです。

以下、令和2年の変更箇所も踏まえてご説明します。

(「年収」と「給与所得」の違い)

所得税を計算する際、「給与所得」という言葉が登場します。

一般の方は「給与所得」と聞くと「年収」のことだと勘違いされる方が多いです。

両者の違いは次の通りです。

給与所得 = 給与による収入(年収) - 給与所得控除

なお「給与所得控除」の金額は、給与収入の金額によって異なります(55万~195万の範囲)。

詳細は、国税庁ホームぺージの「給与所得控除」を参照。

(通勤費・通勤手当の所得計算での取り扱い)

● 税金関係で所得計算する際、通勤費はその非課税限度額までは所得計算には含みません。

つまり、ここでの話題では、100万、103万、150万の壁を計算する際など。

● その一方、社会保険・雇用保険で所得計算する際、通勤費も所得計算に含みます。

つまり、ここでの話題では、130万の壁を計算する際など。

①【年収100万以下】 住民税の非課税ライン ※ 横浜市の場合

まず、給与所得控除額は、現在55万円です(※令和2年改正)。

次に、横浜市の場合、住民税の非課税限度額は現在45万です(ご確認はこちら)。

また、この話の前提として、パート主婦を想定しているため扶養家族はなし(均等割・所得割もかからない)。

従って、年収100万以下の場合、給与所得控除額(55万)と非課税限度額(45万)で、住民税は課税されません。

(妻の年収)100万-(給与所得控除)55万=(給与所得)45万

(給与所得)45万-(住民税・非課税限度額)45万=0円

ということで、横浜市では年収100万までは住民税が課税されません。

なお、この住民税の非課税限度額は市町村によって異なります。

神奈川県の各市町村では、現在38万~45万です。

従って、神奈川県に在住の方は、年収93万~100万の範囲であれば住民税が課税されません。

②【年収103万以下】妻(パート)の「所得税」が非課税 & 夫は「配偶者控除」に該当

妻の年収が103万円以下なら、妻本人に「所得税」は課税されません。

(給与所得控除)55万 +(基礎控除額)48万 =(非課税となる年収)103万

更に、その夫の年収1095万以下(給与所得900万以下)なら、夫は「配偶者控除」の限度額(38万)を受けることができます。

このケースが、最もご質問の多い内容です。

ただし、夫の年収1095万(給与所得900万)を超過しても、その金額に応じて、段階的に「配偶者控除」を受けることができます。

詳細は下記の表を参照。

|

控除を受ける夫の給与所得のみの年収(給与所得) | ||||

|---|---|---|---|---|

|

年収 1095万以下 (給与所得 900万以下) |

1095万超~1145万以下 (900万超~950万以下) |

1145万超~1195万以下 (950万超~1000万以下) |

||

|

配偶者控除 |

妻の年収 103万以下 (給与所得 48万以下) |

38万 | 26万円 | 13万 |

| 老人控除対象配偶者 | 48万 | 32万 | 16万 | |

参考:国税庁(No.1191 配偶者控除)

※ 夫が「配偶者特別控除」の満額(38万)を受けられるのは、妻の年収150万以下、かつ、夫の給与所得の年収1095万以下の場合です。

詳細は、後述の【150万以下】でのご説明を参照。

※「老人控除対象配偶者」とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の方のことです。

③【年収130万未満】妻(パート)が、夫(正社員)の社会保険・被扶養者になれる

(【年収106万以下】※ 本人が特定適用事業所に勤務する場合)

妻の年収130万以上になると、夫の社会保険・被扶養者(第3号被保険者)から外れます。

(※この年収130万のラインを計算する際は、通勤手当を含みます。ご注意下さい。)

その際、妻は自分の勤務先の社会保険に加入できるとは限りません(勤務時間等の加入要件があるため)。

その場合、ご自身で市役所で手続をし、国民健康保険・国民年金に加入しなければなりません(第1号被保険者)。

【年収130万とは、いつの年収のことか? 過去 or 今後】

過去の収入のことではなく、被扶養者に該当する時点および認定された日以降の年間の見込み収入額のことをいいます。

(給与所得等の収入がある場合、月額108,333円以下。雇用保険等の受給者の場合、日額3,611円以下であれば要件を満たします。)

また、被扶養者の収入には、雇用保険の失業等給付、公的年金、健康保険の傷病手当金や出産手当金も含まれますのでご注意願います。

【もし計算がズレて年収130万以上になってしまったらどうなる?】

厚生労働省保険局保険課が全国健康保険協会へあてた通知によれば、直ちに被扶養者認定が取り消されることはないようです。

ただし、あくまでも保険者である各組合の判断にもよって異なる可能性がありますのでご注意下さい。

(被扶養者の収入の確認における留意点について) ※ 令和2年4月10日通知より抜粋

3.今後1年間の収入を見込む際には、例えば、認定時(前回の確認時)には想定していなかった事情により、一時的に収入が増加し、直近3ヶ月の収入を年収に換算すると130万円以上となる場合であっても、直ちに被扶養者認定を取消すのではなく、過去の課税証明書、給与明細書、雇用契約書等と照らして、総合的に将来収入の見込みを判断すること。

4.確認に当たり、被扶養者認定を受けている方の過去1年間の収入が、昇給又は恒久的な勤務時間の増加を伴わない一時的な事情等により、その1年間のみ上昇し、結果的に130万円以上となった場合においても、原則として、被扶養者認定を遡って取り消さないこと

【106万の壁】

ただし、次の条件の全てに該当する場合、妻の年収が130万未満であっても、勤務先の社会保険に加入となります(第2号被保険者)。

これが、一般的に言われている年収106万の壁です。

- 週の所定労働時間 20時間以上

- 雇用期間 2ヶ月超の見込み(令和4年10月改正)

- 賃金月額 88,000円以上

- 常時 50名超の特定適用事業所に勤務(令和6年10月改正)

- 学生ではない

※ 上記2の「2ヶ月要件」について

社会保険の被保険者資格について、これまで「2ヵ月以内の期間を定めて雇用される方」は適用除外でした。

しかし、令和4年10月から「2ヶ月以内の期間を定めて使用され、当該定めた期間を超えて使用されることが見込まれない方」のみ

が適用除外となりました。これにより、雇用契約期間が2ヶ月未満であっても、実態として当該雇用期間を超えて使用される見込み

がある場合、最初の雇用期間を含めて当初から社会保険の適用対象となります。

具体的に、次のような場合は適用対象です。

・ 就業規則や雇用契約書などに「雇用契約が更新される場合がある旨」が明示されている場合

・ 同一の事業所にて、同様の雇用契約に基づいて雇用された従業員が2ヶ月を超えて雇用された実績がある場合

※ ただし、労使双方により2ヶ月超雇用しない旨の合意をしている場合は、加入対象外となります。

④【年収150万以下】 夫が「配偶者特別控除」の満額(38万)に該当する可能性あり

妻の年収150万以下で、かつ、夫の年収1095万以下(給与所得900万以下)の場合、「配偶者特別控除」の限度額(38万円)に該当します。

仮に、妻の年収150万超でも201.6万未満で、かつ、夫の年収1195万以下なら、その夫は段階的に「配偶者特別控除」を受けられます。

詳細は下記の表を参照(令和2年分以降)。

| 控除を受ける夫の給与所得のみの年収(合計所得額) | ||||

|---|---|---|---|---|

|

年収 1095万以下 (給与所得 900万以下) |

1095万超~1145万以下 (900万超~950万以下) |

1145万超~1195万以下 (950万超~1000万以下) |

||

| 妻の年収 | 年収 103万超~150万以下 (給与所得 48万超~95万以下) |

38万 | 26万 | 13万円 |

|

150万超~155万以下 (95万超~100万以下) |

36万 | 24万 | 12万 | |

|

155万超~160万以下 (100万超~105万以下) |

31万 | 21万 | 11万 | |

|

160万超~1,66.8万未満 (105万超~110万以下) |

26万 | 18万 | 9万 | |

|

166.8万以上~175.2万未満 (110万超~115万以下) |

21万 | 14万 | 7万 | |

|

175.2万以上~183.2万未満 (115万超~120万以下) |

16万 | 11万 | 6万 | |

|

183.2万以上~190.4万未満 (120万超~125万以下) |

11万 |

8万 |

4万 | |

|

190.4万以上~197.2万未満 (125万超~130万以下) |

6万 | 4万 | 2万 | |

|

197.2万以上~201.6万未満 (130万超~133万以下) |

3万 | 2万 | 1万 | |

|

201.6万以上 (133万超) |

0 | 0 | 0 | |

※ 上記表のカッコ(***)内は「合計所得額」です。

※ 「合計所得額」とは「(給与所得のみの場合の)年収」から「給与所得控除」を差し引いた金額のことです。

参考:国税庁(No.1195 配偶者特別控除)